Aprovechando que acabamos de hacer los análisis fundamentales de Duro Felguera y Técnicas Reunidas, vamos a hacer una breve comparativa. Para que sea sencillo de seguir, vamos a comparar todos los parámetros que calculamos en los análisis uno por uno.

Como siempre, haz clic en "más información" para ver la comparativa. A por ello!

Inmovilización

MDF

TRE

Las gráficas no abarcan los mismos años, pero en el caso de Duro Felguera la inmovilización es significativamente mayor. Lo que quiere decir, que cuenta con más proporción de inmuebles, fábricas, oficinas, terrenos, maquinaria, etc. De hecho, actualmente cuentan con un activo fijo casi idéntico de 174 millones de € a pesar de la diferencia de tamaños.

Importancia del capital propio

MDF

TRE

Endeudamiento

MDF

TRE

La deuda se ha reducido en los dos casos, siendo más evidente en el caso de TRE. Esta deuda en realidad no lo es tanto, ya que en ella se encuentran las partidas que pretenecen a clientes y por tanto se consideran deudas. Esta bajada de la deuda es en realidad una bajada de proyectos en ejecución (apalancamiento), que se traduce en una caida del beneficio.

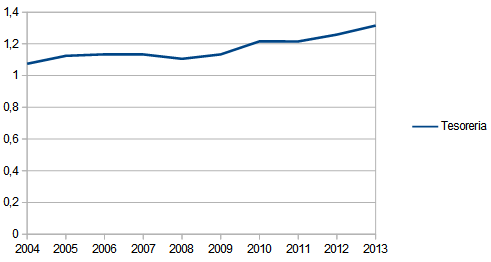

Liquidez

MDF

TRE

En ambos casos la tesorería aumenta, quizá padeciendo el mismo problema, falta de oportunidades de inversión con una rentabilidad alta.

Fondo de maniobra

MDF

TRE

El fondo de maniobra indica la cantidad de activo circulante que está financiada por recursos permanentes. Cuanto más alto menos problemas de financiación se pueden dar. Ambas empresas lo están aumentando por ese "excedente" de tesorería que hemos visto en el punto anterior. Por tanto esa falta de inversión está ayudando a fortalecer la empresa, cosa que vendrá muy bien cuando el panorama internacional sea más favorable a este tipo de negocios (muy dependientes de inversión pública y de grandes empresas).

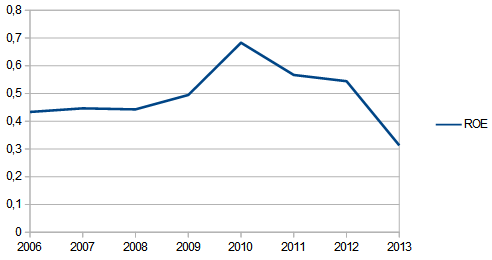

ROE

MDF

TRE

En las dos empresas se ha visto comprometido el ROE en los últimos años, sin embargo, sigue siendo alto, sinónimo de buena gestión.

Margenes

MDF

TRE

Los márgenes se han reducido, pero en el caso de Duro Felguera, se reducen desde unos niveles muy altos para volver a niveles normales (en el entorno del 6%). Sin embargo, para Técnicas Reunidas, los márgenes caen desde los niveles normales a niveles mas bajos aún.

En resumen, son dos compañías de diferentes tamaños, pero con un negocio similar que adolece del mismo problema, caida de márgenes y ventas congeladas (o casi). Las dos empresas están preparadas para pasar de largo la crisis sin más problemas que una caida de beneficios. Sin embargo, viendo el precio que se paga por MDF creo que puede ser una buena compra siempre que no suponga un % grande de la cartera, en mi opinión no más de un 6-8%. Siempre, si hay que pecar, que sea de prudencia.

Me ha venido de perlas este comentario.

ResponderEliminar